周五,科技股继续卷土重来,短线资金集中扎堆在人工智能各大分支,20cm的赚钱效应爆棚。今年我们的用户投资者面临着两个极端现象,第一种是大部分资金布局人工智能板块相关个股赚得盆满钵满,第二种是在新能源,医药等超跌板块中挨套着。在市场结构性行情中,这种现象会越来越常见,所以看懂后续市场结构化行情变得尤为重要。在这里,我们继续给大家讲解优秀基金经理的投资思路。

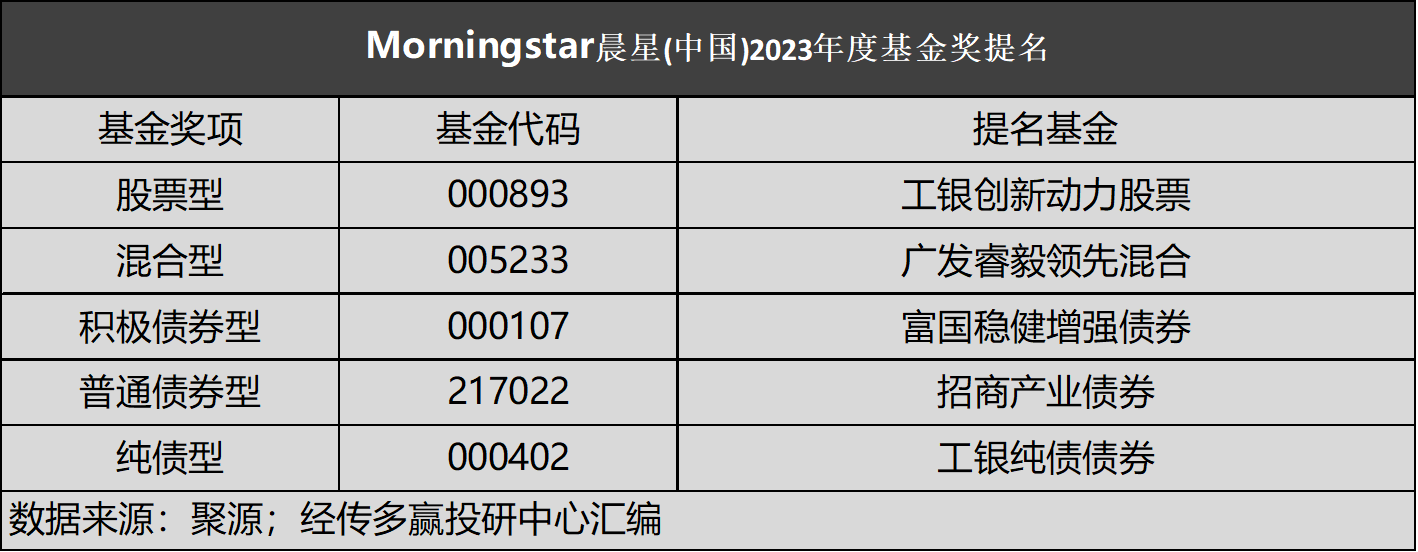

本届晨星基金奖共有13只基金进入提名名单,最终有5只基金获奖。其中最值得研究的分别是,杨鑫鑫基金经理管理的工银创新动力股票基金和林英睿基金经理管理的广发睿毅领先混合基金。通过研究优秀基金经理的持仓布局思路,有助于我们后面把控市场大方向,对于我们后续的投资布局作用是非常大的。由于林英睿基金经理我们在前面已经给大家讲解过了,今天重点是给大家讲解杨鑫鑫基金经理。

投资老将,业绩稳定优秀

杨鑫鑫先生,拥有超过14年的证券从业经验,自2013年开始担任基金经理,他的基金管理经验接近10年,意味着其经历过一轮完整的牛熊转换,凭借着其“自上而下,分散投资”的稳健策略,目前其管理的工银瑞信创新动力股票基金已经创出阶段新高。

(图片来源:经传多赢软件)

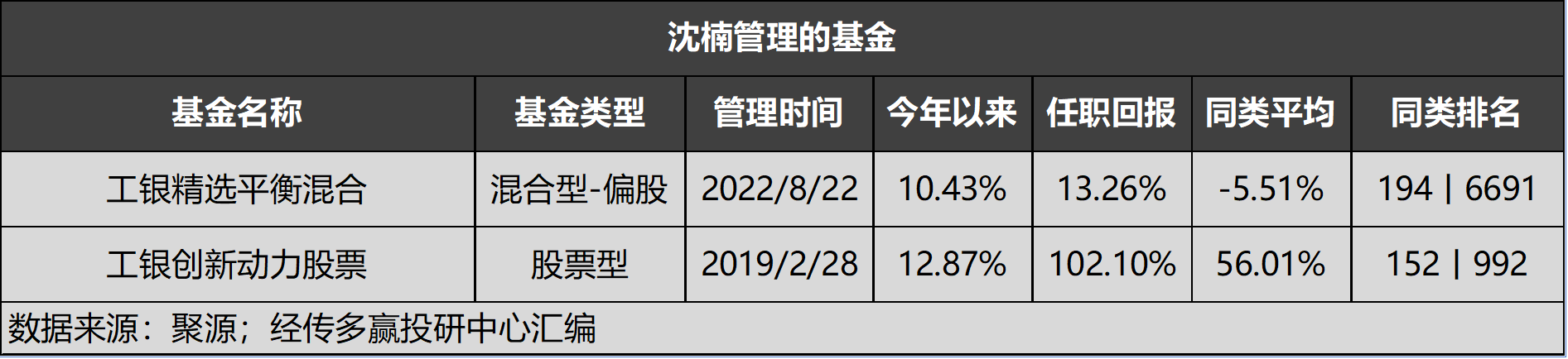

杨鑫鑫自华安基金离职进入工银瑞信基金后,手中只接管过两支基金,分别是刚刚获得晨星奖的工银创新动力股票基金以及去年发行的工银精选平衡混合基金。在杨鑫鑫的稳打稳扎下,这两支基金均表现不俗,其中功能银创新动力股票基金以102.10%的回报率远远跑赢同类基金的56.01%,而工银精选平衡混合基金也以13.26%的成绩大幅跑赢同类基金的-5.51%。

宏观布局,持仓分散

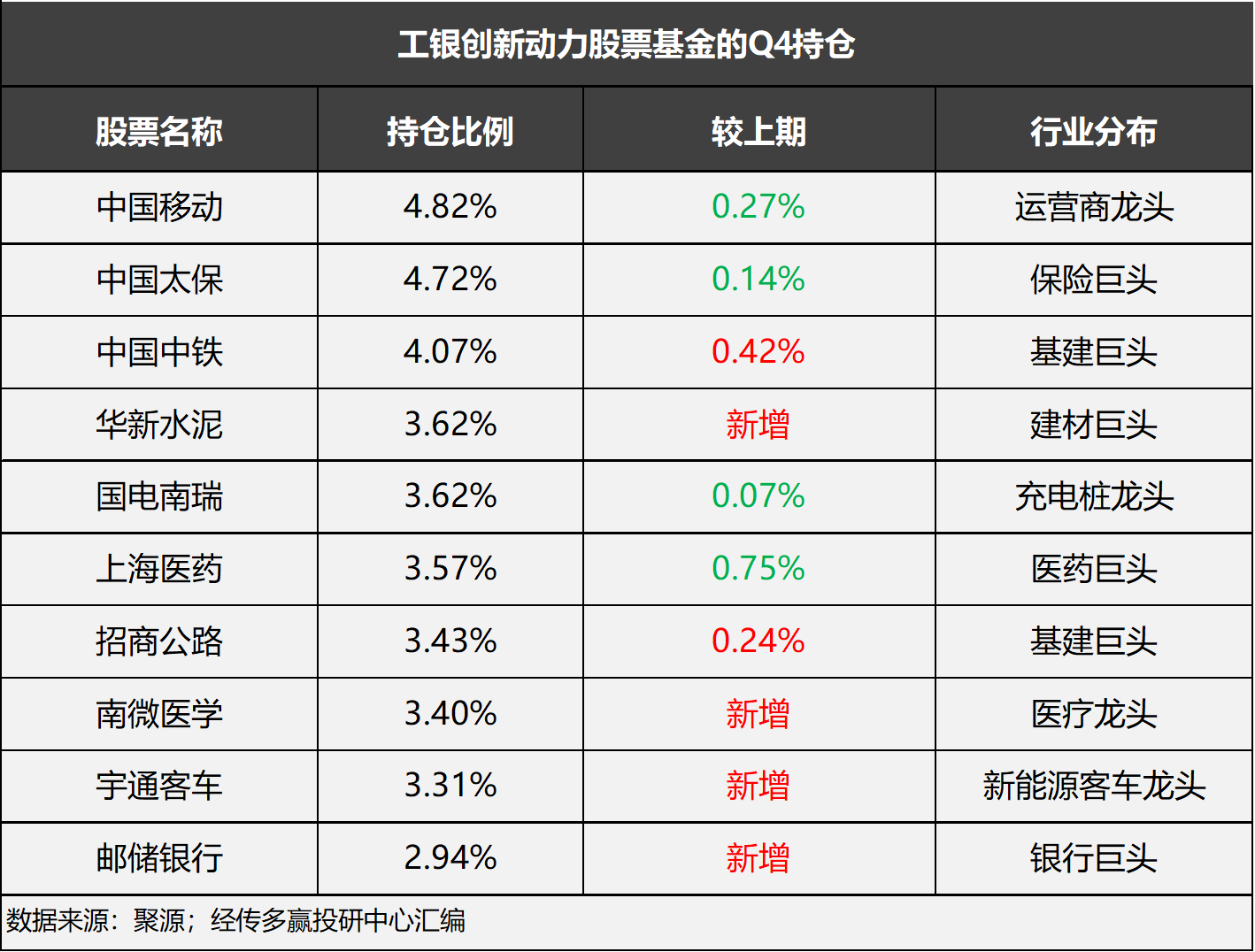

杨鑫鑫基金经理比较擅长使用“自上而下”(即先挑行业,再选个股)的布局方式对基金持仓进行调控,并且对于风险把控得非常严格,我们可以从该基金经理管理的工银创新动力股票基金的2022Q4持仓可以看到,其前十大重仓股的持仓比例均低于5%,并且行业覆盖了通信,基建,医药,新能源等多个板块,说明其不是靠着“押注”去让其管理的基金净值增加,而是在精挑细选出优秀个股后,时间复利的成果。

A股市场上不缺昙花一现的行业赛道基金经理,但是这种类型的基金经理基本上智能吃一段时间内吃完行业“红利”,然后在“冠军魔咒”的影响下,追高介入的基民第二年便会直接变成“接盘侠”。但是如果是杨鑫鑫这种稳健风格的基金经理的话是比较让人放心的,只要市场不要经历“股灾”,他管理的基金会在时间推移下不断“复利”。

行业持仓,把握机会

从上图中我们可以看到,杨鑫鑫基金经理布局了公认的2023年两大主线,分别是人工智能和国企改革,其中他更加看好国企改革方向,特别是大基建分支,他在Q4持仓中增持了中国中铁,新增了华新水泥,加仓招商公路,而人工智能+国企改革两个属性的中国移动略微减仓。等4月份中旬后,该基金公布2023年的Q1持仓,到时候看国企改革的权益占比变化,如果十大持仓占比提高,那么后续重点布局以“中字头”为首的国企改革相关个股即可。

展望未来,投资方向

杨鑫鑫基金经理在2022年的基金年报讲到,展望 2023 年,倾向于判断宏观经济企稳复苏是大概率事件。2022年的低基数以及地产行业政策调整是主要原因。压力点在于出口部门需求下降叠加人民币汇率偏强可能在一定程度上抑制制造业的复苏水平,内需的弹性在经历了 2022 年的低迷期后也有待观察。

全年来看组合计划继续保持行业配置以及风格特征的相对均衡,重点关注以下领域的投资机会:经济结构转型背景下信息产业、消费服务业潜在的国产替代以及扩容增长的机会;稳增长背景下受到财政扶持的重点领域获得相对确定性的增长以及潜在盈利能力提升带来的机会;利率偏低环境下,具备获取长期稳定现金流能力的优质股权资产获得市场重定价的机会。

风险提示:本文观点由经传多赢整理编辑,以上内容仅供参考和学习使用,不作为买卖依据,投资者应当根据自身情况自主做出投资决策并自行承担投资风险。市场有风险,投资需谨慎!

免责声明:以上内容(包括但不限于图片、文章、音视频等)及操作仅供参考,我司为正规投资咨询经营机构,不指导买卖,不保证收益,投资者应独立决策并自担风险。